-

캐노니컬https://www.cello-square.com/kr/blog/view-1210.do

- 0

세계화의 물결 속에서 정기선 산업은 전 세계 경제의 핵심축으로 자리 잡고 있다. 이 산업은 각국 간 무역과 경제 활동을 원활하게 연결하는 데 중추적인 역할을 담당하며, 그 중요성은 날로 증가하고 있다. 컨테이너 해운산업(이하 정기선 산업)은 국제 무역의 가교 역할을 하면서, 전 세계적으로 상품을 안전하고 효율적으로 이동시키는 데 기여한다.

이를 통해, 상품이 생산지에서 소비지까지 원활하게 흐를 수 있으며, 이는 공급망의 효율성을 크게 높인다. 또한, 다양한 규격의 컨테이너와 현대화된 선박 기술은 상품의 다양성과 대량 수송을 가능하게 하며, 이는 세계 무역의 다변화와 성장에 기여한다.

정기선 산업의 발전은 세계 각국의 경제와 무역에 있어 필수불가결한 요소로, 이 산업을 통해 전 세계로 운송되는 특산품, 원자재, 완제품 등은 세계 경제의 긴밀한 연결고리를 형성한다. 이러한 맥락에서, 컨테이너 정기선 산업의 변화는 글로벌 경제 시스템에서 매우 중요한 이슈다. 이번 칼럼에서는 정기선사의 공동행위와 Consortia Block Exemption Regulation (CBER) 폐지가 선사 및 화주에게 미치는 영향에 대해 살펴보도록 하겠다.

1. 선사 공동행위 기본 개념

해운산업에서의 선사의 공동 행위는 경쟁이 치열하고 선박의 고정비용이 높은 이 산업의 특성 때문에 허용됐다. 예를 들어, 초대형 컨테이너 선박을 건조하는 비용은 2억 2천 5백만 달러에 달한다. 이러한 공동 행위는 선사 간 파멸적 경쟁을 완화하고, 투자 및 서비스 안정성을 증진시키는 역할을 한다. 이 과정에서 선사들은 운임과 스케줄, 항로 운영 등에 대한 협력을 통해 효율성을 높이고, 시장의 불확실성을 감소시키려 하였다.

운임 협정은 선사들이 경쟁을 넘어서 협력하기 위한 주요 방법의 하나다. 선사들은 공동으로 운임을 설정함으로써 무분별한 가격 경쟁을 방지하고, 서비스의 품질과 수익성을 유지하기 위해 노력했다. 이러한 협력은 시장의 안정성을 보장하고, 선사들에게 예측 가능한 수익 구조를 제공했다.

스케줄 및 항로 협력을 통해, 선사들은 서비스의 정시성과 효율성을 높였다. 이러한 공동 행위는 노선별 과잉 공급을 방지하고, 고객에게 더 나은 서비스를 제공하는 데 중요한 역할을 했다.

자원 공유와 공동 투자는 해운산업의 비용 구조를 최적화하는 데 기여했다. 선사들은 선박 공유, 공동 투자와 같은 방식으로 비용을 절감하고, 시장 변동에 더 효과적으로 대응할 수 있었다. 이는 선사들이 경제적으로 어려운 불황기에도 안정적으로 운영할 수 있는 기반을 마련해주었다.

(출처 : 게티이미지뱅크)

(출처 : 게티이미지뱅크)

2. 정기선사 공동행위 역사해운동맹의 출현과 그 의미

1870년대 증기선의 등장은 해운산업에 혁명적인 변화를 가져왔다. 이 시기에 선박들은 더 이상 바람에 의존하지 않고 일정한 스케줄을 유지할 수 있게 되었고, 이는 정기선 시장의 형성을 촉진했다. 그러나 이와 함께 운임 경쟁이 심화되었고, 이는 선사들 사이의 경쟁이 파멸적인 수준으로 치닫는 상황을 초래했다. 이러한 상황은 선사들로 하여금 안정적인 운영 환경을 구축하기 위한 방법을 모색하게 했고, 해운동맹(Shipping Conference)이라는 협력 체제가 탄생하게 됐다.

해운동맹의 시작은 1875년으로 거슬러 올라가는데, 당시 인도의 캘커타(현재의 콜카타)로 화물을 운송하는 영국의 12개 선사들이 모여 캘커타동맹을 형성한 것이 최초의 예다. 이 배경에는 1873년의 영국 경제 불황으로 인한 화물 운송량의 급격한 감소가 있었다. 화물을 유치하기 위한 운임 경쟁에 직면한 선사들이 파산의 위기를 막기 위해 서로 협력하기로 결정하며 형성된 일종의 카르텔이었다. 해운동맹은 선사들이 운임과 서비스 품질에 대해 협약을 맺고, 항로의 공동 운영과 운임 설정을 통해 경쟁을 합리적인 수준으로 유지하는 방식이다(UNCTAD[1]; OECD[2]).

컨소시엄의 등장과 그 특성

1960년대에는 컨테이너선의 도입으로 해운산업이 또 다른 변화를 맞이했다. 이 새로운 형태의 선박은 물류 효율성을 크게 개선했으나, 동시에 선사들에게는 높은 초기 투자비용과 운영 비용을 요구했다. 이에 따라, 선사들은 운항 빈도를 높이고 고정비용을 절감할 수 있는 새로운 협력 모델인 컨소시엄(Consortium)을 도입했다(OECD[3]). 컨소시엄 내의 선사들은 선박, 항만 시설 사용, 운항 스케줄 등에 있어 더 긴밀한 협력 관계를 유지한다. 이는 특히 특정 항로에서의 비용 절감과 효율성 증대에 중점을 두는 것이다. 컨소시엄은 해운동맹에 비해 상대적으로 단기적인 프로젝트이며, 특정 목적을 위한 협력에 가깝다.

컨소시엄은 선박 공유(Vessel Sharing), 슬롯 차터(Slot Charter), 슬롯 교환(Slot Exchange)과 같은 다양한 형태로 운영되며, 선사들은 이를 통해 비용을 분담하고, 더 넓은 네트워크를 구축할 수 있었다. 선박 공유를 통해 선사들은 공동으로 선박을 운영하며 운임과 비용을 공유함으로써 운항 빈도를 높이고 고정비용을 줄일 수 있었다. 슬롯 차터는 한 선사가 다른 선사의 선박 내에 컨테이너를 저장할 수 있는 공간인 슬롯을 임대하여, 특정 노선에서의 서비스 범위를 확장했다. 슬롯 교환은 서로 다른 노선을 운영하는 두 선사가 슬롯을 교환함으로써 자신의 주요 노선에서의 서비스 빈도를 증가시키고, 다양한 노선에서 서비스를 제공할 수 있게 했다. 이러한 협력은 선사들에게 효율성 증가와 함께 경쟁력을 높이는 수단이 되었다.

글로벌 얼라이언스의 등장과 성장

현재 일반적으로 이해되는 해운동맹 체제는 실제로 글로벌 얼라이언스 체제를 지칭한다. 이 체제는 1984년에 미국이 해운법을 도입한 이후로 생겨났다. 선박의 대형화와 기술 발전은 선사들에게 새로운 협력 체제가 필요했고, 이에 1995년에 출현한 Global Alliance(APL, MOL, Nedlloyd, MISC)는 글로벌 해운 얼라이언스의 초석이 되었다(OECD[2]).

글로벌 얼라이언스는 선사들 간의 국제적 협력을 새롭게 정의했으며, 이는 해운산업의 지속적인 진화와 재편에 큰 영향을 끼쳤다. 2017년에는 전 세계적으로 4대 얼라이언스에서 3대 얼라이언스 체제로의 중요한 전환점을 맞이했다. 2015년에는 4대 얼라이언스인 2M(Maersk, MSC), O3(CMA-CGM, China Shipping, UASC), CKYHE(한진, COSCO, K-Line, Yang Ming, Evergreen), G6(현대상선, APL, MOL, Hapag-Lloyd, NYK, OOCL)가 정기선 시장을 주도했다. 2017년에는 2M(Maersk, MSC), Ocean, Alliance(OOCL, COSCO, Evergreen, CMA-CGM), The Alliance(NYK, Hapag-Lloyd, MOL, K-Line, Yang Ming)로 개편되었다. 또한, 2025년 1월에는 2M의 해체가 예정되어 있으며, Maersk와 Hapag-Lloyd는 2025년 2월부터 Gemini Cooperation이라는 새로운 협력 관계를 시작한다.

글로벌 얼라이언스는 선사들 간의 전략적 제휴를 통해 형성되었다. 이 제휴는 선박 용선, 공동 터미널 사용, 컨테이너의 공동 이용 및 조정, 피더 항로 조정 등 다양한 협력 방식을 포함한다. 이러한 협력을 통해 선사들은 글로벌 서비스 네트워크 확장, 운영 효율성 증가, 통합된 서비스 제공 등 다양한 혜택을 얻을 수 있다.

전략적 제휴의 영역은 선박 공유에서 넘어서 스페이스 임차, 공동 터미널 사용, 컨테이너의 조정 및 공동 이용, 피더 항로 조정 등으로 확장되었다. 추가로, 법적 허용 범위 내에서 내륙 서비스 조정도 포함될 수 있다. 이러한 제휴는 서비스 품질 향상과 경영 효율성 증대를 위한 핵심 도구로 작용했다.

(출처: Port Economics, Management and Policy[4])

3. 선사 공동행위 규제

Consortia Block Exemption Regulation (CBER)는 2010년 운임동맹(Shipping Conference)의 폐지 이후 도입되었다. 이 규정의 주요 목적은 합리적인 운임 설정과 경쟁 조정을 위한 것이었으며, 이를 위해 운임 담합을 방지하고 시장 점유율이 30%를 초과하지 않도록 하는 제한을 두었다. CBER의 주요 내용으로는 운항 일정, 선복 교환, 공동 터미널 및 사무소 이용, 장비 지원 등 선사 간의 다양한 협력을 독점금지법의 적용 대상에서 면제해 주는 것이었다. 이 규정은 선사들이 전략적 제휴를 형성하고, 서비스 품질을 향상시키며, 효율적인 자원 활용을 가능하게 하는 법적 토대를 제공했다. 그러나 CBER은 2024년 4월 만료 시 갱신되지 않는다.

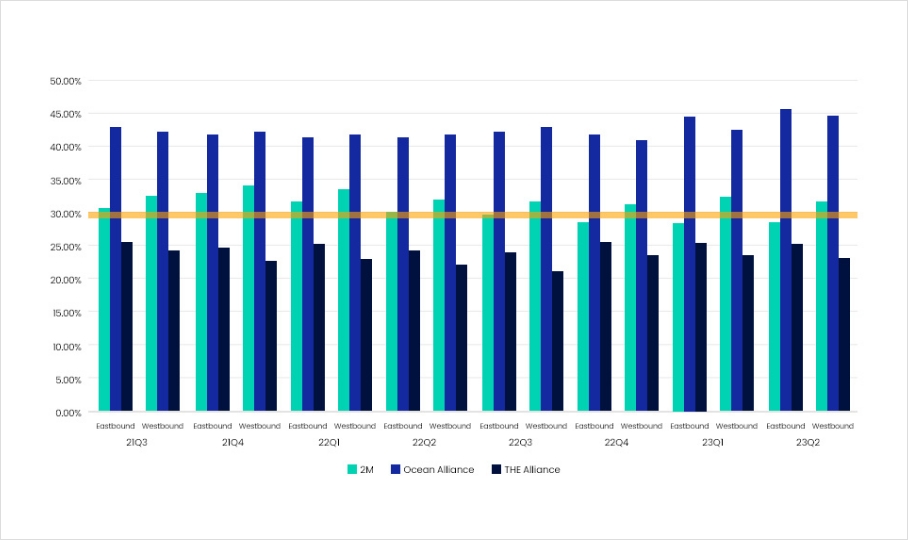

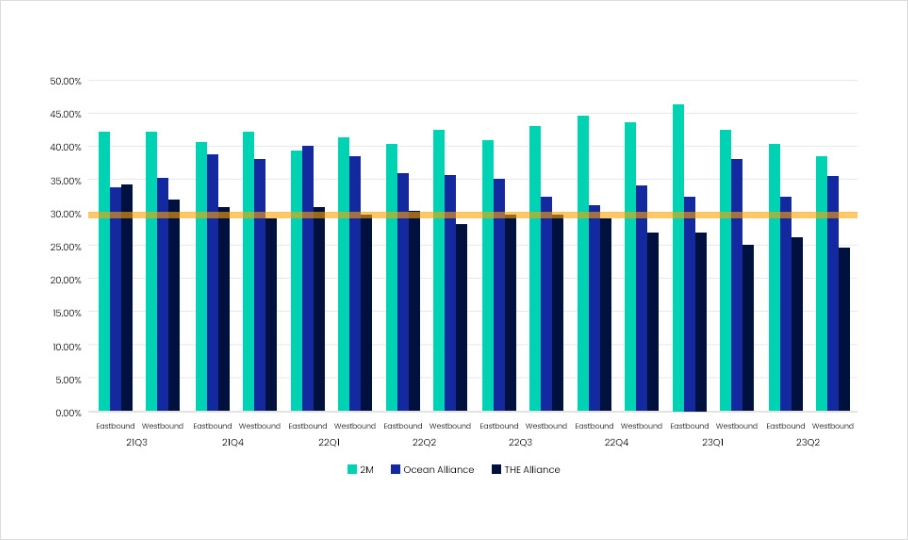

코로나19 팬데믹으로 인한 공급망의 혼란과 운임 상승은 해당 제도의 존재 이유에 대해 의문을 제기하게 했다. 화주들은 사상 최고 수준의 운임과 항만 인프라의 정체로 인해 심각한 수출입 지연을 겪었다. 이러한 공급망의 혼란, 해운 운임의 급격한 상승, 그리고 선복량 확보의 어려움은 CBER의 폐지를 결정적으로 이끄는 요인이 되었다. 또한, 얼라이언스의 시장 점유율에 대한 분석은 CBER 폐지의 추가적인 근거를 파악할 수 있다. 아시아-북유럽 항로에서는 2M 얼라이언스가 일관되게 30% 이상의 시장 점유율을 유지했으며, Ocean Alliance는 최대 44.8%의 시장 점유율을 기록했다. THE Alliance 역시 30%에 근접하는 점유율을 보였다. 아시아-지중해 항로에서도 유사한 양상이 관찰되며, 특히 2M은 42.2%에 달하는 높은 점유율을 보여준다.

CBER 폐지는 그간 정기선사의 전략적 제휴, 즉 글로벌 얼라이언스 운영에 중심적 역할을 수행해 온 만큼, 정기선 산업의 과점 체제에 중요한 전환점이 될 것으로 보인다. 예컨대, CBER 폐지로 인해 선복공유협정(Vessel Sharing Agreement)이 더 이상 가능하지 않게 되면서, 선사들은 기존보다 많은 자사 선박을 운영해야 하는 새로운 상황에 직면하게 되었다.

(출처: Drewy[5])

4. 향후 정기선 산업 전망

CBER의 폐지는 해운산업에 대한 EU의 규제 접근방식에서 중요한 전환점이 될 것이다. 현재의 30% 시장 점유율 기준점이 하향 조정될 경우, 다수의 얼라이언스의 출현이 예상된다. 이는 기존의 몇몇 대형 얼라이언스가 지배하고 있는 현재의 시장 구조를 분산시키는 효과를 가져와, 시장의 다변화와 경쟁 증진을 촉진할 수 있다.

정기선 산업의 핵심인 선복량 관리 전략 역시 변화가 있을 것이다. 선사들은 규제의 새로운 상한선에 맞추어 선복량을 조절하고, 항로 배치에 더욱 신중을 기할 것이다. 이는 해운사들이 시장 점유율을 적정 수준으로 유지하면서, 선복량을 효율적으로 운용하는 방향으로 전략을 수정하게 될 것임을 의미한다. 이러한 변화는 해운업계의 전통적인 운영 방식을 재고하고, 더욱 경쟁적인 시장 환경으로의 전환을 도모하는 계기가 될 것이다.

해운선사들은 더 효율적이고 유연한 운영을 추구하기 위해 중장거리 노선에 더욱 집중할 것으로 보인다. 정기선사들은 서비스 모델을 단순한 구간 운송에서 복합운송으로 전환하며, 고객과의 장기적인 관계 구축에 더욱 중점을 둘 것이다. 이는 선사들이 스팟 시장의 불확실성보다는 장기 계약을 통한 안정적인 고객 관계를 선호하게 되며, 복합운송을 통한 Door-to-Door 서비스로의 전환을 의미한다.

2백만 TEU 이상의 선복량을 보유한 대형 선사들은 -MSC 약 5백7십만 TEU, Maersk 약 4백만 TEU, CMA-CGM 약 3백6십만 TEU, COSCO 약 300만 TEU, Hapag-Lloyd 약 2백만 TEU- 자체적인 운항 능력을 바탕으로 독립적인 서비스 제공이 가능할 것으로 보인다. 이들은 CBER의 제약에서 벗어나, 수직적 협력 구조를 통해 시장에서의 입지를 더욱 강화할 가능성이 크다. 한편, 소규모 선사들은 대형 선사들과의 협력을 통해 항로 운영에서 협력을 구축하거나, 협력 네트워크 내에서 틈새시장을 찾아 나설 기회를 모색할 것으로 예상된다.

5. 화주에게 미칠 영향은?

CBER의 폐지는 화주들에게 변화를 야기하고 있으며, 이는 두 가지 핵심적인 측면에서 고려해 볼 수 있다.

첫째, 선사들이 독립적으로 운영할 경우, 서비스 빈도와 연결성이 감소할 수 있다. 이는 서비스 포트폴리오의 축소와 함께 경쟁의 감소, 운임의 상승으로 이어질 수 있는데, 이는 서비스 품질 저하와 물류 계획 및 공급망 관리에 대한 추가적인 도전을 의미한다. 화주들은 이러한 높아진 운임과 서비스의 불규칙성에 적절히 대응하는 전략을 수립해야 한다.

반면, CBER 폐지가 선사들 간의 선복 확보를 쉽게 할 수 있다는 전망도 있다. 독립적 운영의 확대는 화주들에게 다양한 서비스 옵션을 제공하고, 이는 고객들에게 보다 넓은 선택권을 부여할 수 있다. 이러한 변화는 화주들에게 더 유연한 물류 솔루션 선택의 기회를 제공하고, 장기적으로는 해운시장의 다양성과 경쟁력 강화에 기여할 수 있다.

CBER 폐지 이후 화주들은 이러한 다양한 시나리오에 대비해야 한다. 이는 운임 상승과 서비스의 변동성에 적응하는 것을 넘어, 서비스 옵션의 다양화를 효과적으로 활용하는 전략을 수립하는 것을 포함한다. 이러한 변화는 화주들에게 물류 및 공급망 관리에서 새로운 접근방식을 요구하며, 해운산업과 글로벌 무역 패러다임에 영향을 끼칠 것이다.

# Reference

[1] UNCTAD(1974), Convention on a Code of Conduct for Liner Conference.

[2] OECD(2002), Regulatory Issues in International Maritime Transport.

[3] OECD(2015), Competition Issues in Liner Shipping.

[4] Port Economics, Management and Policy, Alliances in Container Shipping

[5] Drewy, Container Capacity Insight

![]()

▶ 해당 콘텐츠는 저작권법에 의하여 보호받는 저작물로 기고자에게 저작권이 있습니다.

▶ 해당 콘텐츠는 사전 동의 없이 2차 가공 및 영리적인 이용을 금하고 있습니다.

첼로스퀘어 | 첼로스퀘어 기업

300만개의 기업의 신용, 재무정보를 무료로 확인할 수 있어요.

2천여명의 구매 담당자와 함께 소통할 수 있어요.